Обзор рынка облигаций 18 - 22 марта

На внутреннем рынке долга продолжается давление. ИПЦ, по данным Росстата, вырос по сравнению с прошлой неделей. Центральный банк РФ на заседании 22 марта оставил ключевую ставку на уровне 16% без изменений, показав нейтральный сигнал. В их пресс-релизе нет пока намеков на смягчение денежно-кредитной политики, сохраняется жесткая позиция. На среднесрочной перспективе риски остаются в сторону роста инфляции. ЦБ РФ обращает внимание на ускоренные темпы инфляции в сфере услуг, а базовая инфляция в феврале увеличилась до 7,7% год к году. Мы предполагаем, что снижение ключевой ставки возможно не ранее третьего квартала 2024 года.

Доходности государственных облигаций растут. Ожидаем, что до появления данных по инфляции за март и подтверждения снижения инфляции, доходность гособлигаций будет оставаться под давлением на среднесрочной кривой. На аукционе Минфина наблюдается премия к вторичному рынку, что ведет к снижению цен на внутреннем долговом рынке (RGBI опустился до минимумов февраля 2022 года). В корпоративных облигациях с фиксированным купоном подмечается увеличение спроса.

Курс доллара к рублю остается стабильным на уровне 92,8 руб./долл. На следующей неделе курс рубля может быть поддержан налоговым периодом с 25 по 28 марта, а также позитивным трендом в нефтяной отрасли. Однако, во втором полугодии 2024 г. ожидается сокращение экспорта из-за геополитических событий и санкций, что может оказать негативное воздействие на курс рубля. Прогноз на конец 2024 года предполагает курс доллара к рублю в диапазоне 95-100 руб./долл.

На рынке облигаций развивающихся стран произошло понижение доходности на 10-20 базисных пунктов, причем Банк Мексики снизил ключевую ставку, а Центральный банк Турции неожиданно повысил ставку из-за инфляции. Это привело к снижению турецких облигаций, а доходность индекса замещающих облигаций Cbonds осталась на уровне 6,5-7,5%.

Российский сектор замещающих облигаций остается привлекательным. Одновременно на рынке нефти продолжается рост цен из-за геополитических событий и надежд на восстановление китайской экономики. Brent достиг 85,6 доллара за баррель и, вероятно, продолжит двигаться вверх к диапазону 90-92 доллара за баррель.

Мировые Центробанки начали снижать процентные ставки, в то время как ФРС оставила ставку на прежнем уровне. Позитивная реакция рынков на комментарии регуляторов привела к снижению доходностей облигаций в США и еврозоне. Банк Англии также сохранил ключевую ставку, и рынок Великобритании отреагировал на это снижением доходностей гособлигаций.

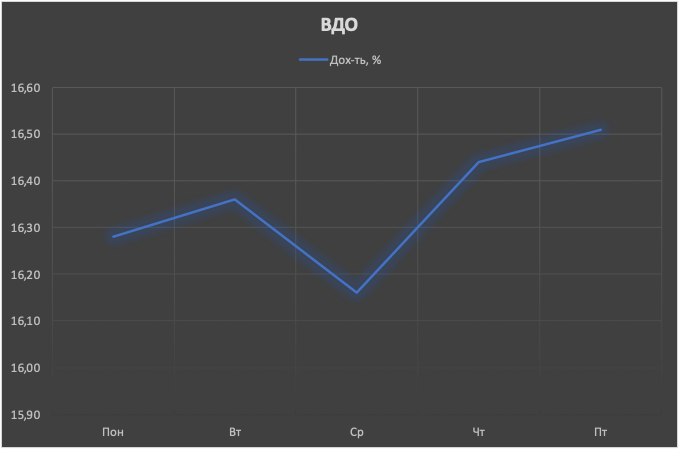

Рассмотрим доходности Российского долгового рынка более подробно:

Рынок ОФЗ показал среднюю доходность в начале недели 13,91%. Показатель изменился к концу недели и составил 14,06%.

Рынок ВДО показал среднюю доходность 16,28%. К концу недели показатель увеличился до 16,51%.

Автор: Андриан Демкович, инвестиционный аналитик ИК «Диалот»